Dabei könnte man mit etwas Geduld und Disziplin auch mit Dividenden finanziellen Wohlstand erreichen. Vor kurzem präsentierte die Investmentgesellschaft Janus Henderson in ihrem gleichnamigen Global Dividend Index (JHGDI) die aktuellen Ergebnisse einer regelmäßig durchgeführten Studie bzgl. der weltweiten Dividendentrends. So stiegen die globalen Ausschüttungen im Jahr 2022 um 8,4 % auf gewaltige 1,56 Bio. USD. Fast 90 % der Unternehmen hatten ihre Dividende erhöht oder hielten diese zumindest stabil.

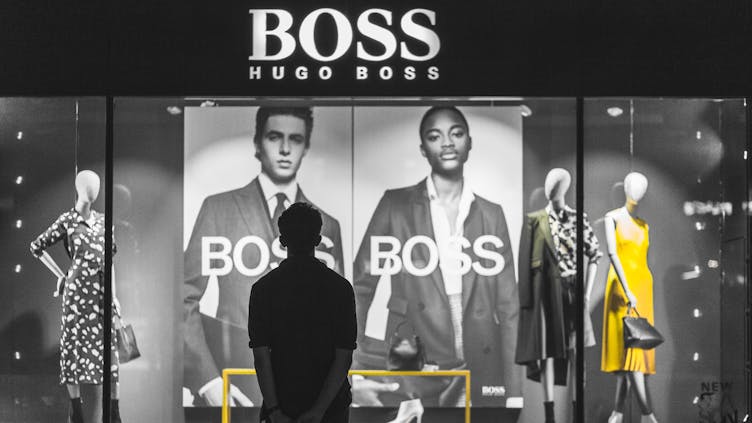

Man trägt wieder elegant

Auch ist ein konstanter Dividendenzahler. Mit den aktuellen Geschäftszahlen dürfte man sehr zufrieden sein, nachdem man in der Corona-Krise mit deutlichen Umsatzverlusten zu kämpfen hatte. Inzwischen steigen die Verkaufserlöse des Metzinger Unternehmens wieder, auch weil sich die Menschen nach Home-Office und Jogginghosen erneut elegante Business-Kleidung gönnen. Die Aktionäre erfreuen sich an einer ansehnlichen Dividendenzahlung. Zudem zeigt sich das Papier des deutschen Modekonzerns gut erholt und befindet sich in einem aufwärtsgerichteten Trendkanal. Ein schöner Erfolg des Managements, welches in der Krise einen kühlen Kopf bewahrt und zielorientiert reagiert hat.

Hektik und Gier? Nein, danke!

Wie es Dieter Jaworski (Javo) mit Hektik und Gier im Allgemeinen hält, ist nicht bekannt. Doch was sein wikifolio Die Dividendenstrategie betrifft, hat er eine ganz klare Ausrichtung und Strategie. Ihm ist vor allem daran gelegen, dass der Wert seines wikifolios kontinuierlich aufgebaut und nachhaltig gesteigert wird. Vom kurzfristigen Supergewinn träumt er nicht. Aus seiner Sicht ist heute eine gute Verzinsung des Kapitals wichtiger denn je. Entsprechend legt er seinen Fokus auf solide Dividendenzahler. Für ihn gelten solche Firmen nämlich als stabiler, da die Dividende den Kurs nach unten absichern kann. Darüber hinaus entwickeln sich die Aktienkurse solcher Unternehmen langfristig besser als der Markt. Sein wikifolio ist breit diversifiziert und beinhaltet 27 Titel. Größte Einzelposition ist , die mit einem Portfolioanteil von 3,9 % aber immer noch moderat gewichtet ist. Es folgen , , die und . Der aktuell hohe Cash-Anteil von mehr als 40 % dürfte der unübersichtlichen Gesamtsituation geschuldet sein. Für neue Dividendentitel ist die Kriegskasse jedenfalls prall gefüllt. Die Gesamtrendite von +165 % seit Start des wikifolios im Dezember 2012 entspricht einem jährlichen Wertzuwachs von ordentlichen +9,9 %.

Chart

Wer die SmallCaps nicht ehrt …

Auch Michel Tesmar (Mitsch) sieht in Dividenden eine zuverlässige Möglichkeit, sein Kapital zu vermehren. Dabei ist ihm eine Historie von Dividendensteigerungen wichtiger als die konkrete Dividendenhöhe. Er kombiniert in seinem wikifolio SmallCap Dividende Plus das Thema Dividende mit deutschen Nebenwerten, weil er in dieser Mischung die größeren Renditechancen erwartet. Aus seinem Blickwinkel ist das Wachstumspotenzial bei kleineren Unternehmen einfach höher. Zur Verstetigung des wikifolios mischt er aber auch gerne schwankungsärmere Blue Chips oder ETFs (z.B. auf Indices) bei. Bei der Kaufentscheidung vertraut Tesmar hauptsächlich auf die Fundamentalanalyse. So hält er Ausschau nach Titeln, die hinsichtlich KGV, KBV, KCV, EV/EBITDA unterbewertet sind. Des Weiteren achtet er auf einen geringen Verschuldungsgrad der Unternehmen. Tesmars Anlagehorizont ist mittel- bis langfristig. Aktuell ist er in 25 Einzelaktien und zwei ETFs investiert. Der Cash-Anteil beträgt komfortable 15 %. Seine beiden größten Positionen, und , haben zusammen einen Anteil von 35,1 %. Auf den hinteren Plätzen folgen , und . Tesmars durchschnittliche Jahresperformance von satten +12,5 % übersetzt sich in ein Plus von +183 % seit der Auflegung im Juni 2014.

Chart

Moment, wo geht’s zum Trend?

Auch im wikifolio Trend und Momentum tummelt sich der eine oder andere Dividendenzahler. Dies jedoch eher zufällig, denn Martin Winter (twconline) verfolgt grundsätzlich einen anderen Ansatz. Sein Schwerpunkt liegt auf mittelfristigen Trendfolge- und Momentum-Trades in Aktien und Aktienfonds. Dabei unterscheidet Winter zwischen zwei möglichen Szenarien, auf die er sein Anlegeverhalten ausrichtet. Bei steigenden 100-Tage-Durchschnitten und einem steigenden ifo-Geschäftsklimaindex wird ein maximaler Aktienanteil angestrebt. Günstige Aktien zeichnen sich für Winter vor allem durch ein niedriges KGV aus. Im gegenteiligen Szenario, also bei fallenden 100-Tage-Durchschnitten, wird eher in Aktienindices investiert. Aktuell ist Winter praktisch vollinvestiert. In seinem wikifolio befinden sich neben drei ETFs auch 32 Einzelaktien. Die fünf größten Positionen sind (7,9 %), (6,8 %), (5,9 %), (5,0 %) und (4,9 %). Der Lohn seines aktiven Tradingstils ist eine durchschnittliche jährliche Performance von erfreulichen +11,3 %. Seit der Auflage im Februar 2013 summiert sich der Wertzuwachs des wikifolios auf inzwischen +196 %.

Chart

Was kommt?

Ein großes Thema der kommenden Berichtswoche sind die Verbraucherpreisindizes. Am Dienstag beginnt Kanada, am Mittwoch folgen Großbritannien sowie die Eurostaaten und am Freitag beendet Japan die Woche mit den dortigen Preisdaten. Der Dienstag steht in Großbritannien auch im Zeichen der Arbeitslosenquote und der Veränderung der Erwerbslosenzahlen. Die Erzeugerpreise werden am Mittwoch in Großbritannien und am Donnerstag in Deutschland bekanntgegeben. Zum Wochenschluss werden dann noch die Einkaufmanagerindizes für Deutschland, die EU und Großbritannien veröffentlicht.

Keine News, Insights und Storys mehr verpassen!

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.