Diversifikation kann auf unterschiedliche Weise erreicht werden. Ein Unternehmen kann etwa seine Produktpalette erweitern und neue Absatzregionen erschließen – sich breiter aufstellen. Apple bietet nicht nur PCs, sondern iPod, iPhone, iPad, Apple Watch usw. an. Das Unternehmen verkauft seine Produkte nicht nur in den USA, sondern weltweit. So werden Abhängigkeiten reduziert und Gewinnchancen verbessert oder Verlustrisiken vermindert – oder beides.

An der Börse funktioniert das ähnlich. Wer Geld anlegen will, kann über Assetklassen, Regionen und Branchen hinweg diversifizieren und so das Risiko streuen. Läuft eine Portfoliokomponente nicht so gut, dann gleichen das andere im besten Fall aus. Besonders einfach geht Diversifikation mit ETFs.

Diversifikation mit ETFs – Optimierung mit wikifolios

ETFs („Exchange Traded Funds“) sind börsengehandelte Indexfonds. Im Unterschied zu aktiv verwalteten Aktienfonds bilden sie die Wertentwicklung eines Index, wie etwa des MSCI World, ab und eignen sich daher hervorragend als Basis für Wertpapierdepots. Mit einem einzigen MSCI World-ETF (1 ISIN, 1 Produkt) kann man sich beispielsweise die rund 1.600 größten Unternehmen der Welt ins Depot legen.

Aufgrund ihrer passiven Natur – ein ETF braucht keinen Fondsmanager – ermöglichen ETFs außerdem ein kostengünstiges Investment in unterschiedliche Märkte. Das Angebot ist groß. Über ETFs kann in Anleihen, Aktien, Kryptowährungen, Rohstoffe, Branchen, Länder, kleine und große Unternehmen, Dividendentitel uvm. investiert werden. Selbst das Tagesgeldkonto lässt sich bei Bedarf durch einen ETF „ersetzen“.

Mehr dazu: Geldmarkt-ETFs – so kommst auch du zu deinen Zinsen

ETFs sind auch eine Option, wenn die Expertise über bestimmte Märkte nicht ausreicht, um in Einzeltitel zu investieren. Aus demselben Grund sind auch wikifolios als Baustein für Depots interessant. Ob es Wissen ist, über das man selbst nicht verfügt, oder Handelsstrategien, die man selbst nicht umsetzen kann oder möchte – beides lässt sich über ETFs und wikifolios vergleichsweise günstig und transparent einkaufen.

1 ETF + 1 wikifolio = 3 Beispiele für ein besseres Depot

Eines können ETFs aber per Definition nicht: Sie können aufgrund ihres passiven Charakters – es wird immer ein Index „nachgebaut“ – keine Outperformance erzielen. Wer den Markt also schlagen will (und somit eine Mehrrendite erwirtschaften möchte), braucht aktive Komponenten im Depot. Etwas, das wikifolios leisten können.

Je mehr Anleger sich mit Bausteinen wie ETFs um ihr Portfolio kümmern, desto größer ist die Nachfrage auch nach aktiven Komponenten, welche Zusatzperformance generieren. Diversifikation kann und sollte auch über den Handelsstil funktionieren.

Soweit zur Theorie. Nun zur Praxis anhand 3er einfacher Beispiele. Wir mischen 1 MSCI World ETF in einem fiktiven Depot mit je 1 wikifolio. Und schauen uns an, wie die sich dadurch ergebende Diversifikation das Risiko reduzieren und die Beimischung des wikifolios außerdem die Performance verbessern kann. Der Beobachtungszeitraum für die 3 Beispiele erstreckt sich über 5 Jahre (von 12.10.2018 bis 11.10.2023). Als Maßzahl für das Risiko berechnen wir die Volatilität des Depots.

Mehr zur Volatilität und was sie bedeutet: So viel Talent kann kein Zufall sein

Das Depot besteht also nur aus 2 Produkten: 1 ETF und 1 wikifolio. Je nach Gewichtung der beiden ändern sich Volatilität und Performance. So hätte man, wenn man sein Geld im Beobachtungszeitraum nur in den MSCI World ETF investiert hätte (100 % Gewichtung MSCI World ETF), eine durchschnittliche Volatilität von rund 22 % pro Jahr bei einer Performance von 10,8 % pro Jahr erzielt.

Beispiel 1: ETF und Special Situations long/short

Im ersten Beispiel mischen wir das wikifolio

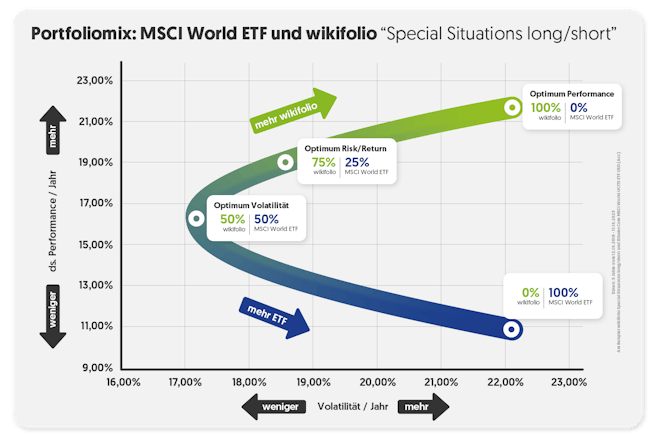

Die folgende Grafik zeigt entlang der Kurve, wie sich Performance und Volatilität verändern, je nachdem wie hoch die Gewichtung von MSCI World ETF bzw. Special Situations long/short im Depot ausfällt.

Genau bei einer Mischung von 50:50 kommt das Gesamtdepot auf die geringste Volatilität (der Pkt. ganz links auf der Kurve). Aufgrund der tollen Leistung Scheids wäre eine Übergewichtung aus Risiko- UND Rendite-Gesichtspunkten smart gewesen. Ob das auch in Zukunft so sein wird, ist fraglich. Daher: wikifolios „nur“ beimischen (max. 30-40% Gewicht)!

Bei einer 50:50 Gewichtung ergibt sich aus Risikogesichtspunkten die optimale Portfoliozusammensetzung. Die Volatilität des Gesamtdepots reduziert sich derart auf nur noch knapp 17 %. Gleichzeitig hätte sich die Performance auf 16,3 % verbessert.

Es ist fast ein wenig paradox: wikifolio.com sieht wikifolios als attraktive Beimischung für bestehende Depots an und empfiehlt daher keine Übergewichtung (die wikifolio Komponente sollte abhängig von den Zielen und der Risikotoleranz des Anlegers sowie der Ausgestaltung des Gesamtdepots bei maximal 20 bis 30 % liegen). Nun führt die herausragende Leistung von Christian Scheid in den beobachteten 5 Jahren aber dazu, dass sich die optimale Zusammensetzung des Depots aus Risiko- UND Renditegesichtspunkten bei einer deutlichen Übergewichtung des wikifolios ergeben hätte. 75 % Scheid und 25 % ETF hätten eine durchschnittliche jährliche Performance von knapp 19 % bei einer Volatilität von 18,5 % bedeutet.

Das Fazit bleibt aber dasselbe: Die Vola sinkt, während sich die Performance aufgrund der aktiven Komponente verbessert. Schon bei 2 Produkten zeigen sich also die Vorteile der Diversifikation.

Beispiel 2: ETF und Multi-Asset Allokation

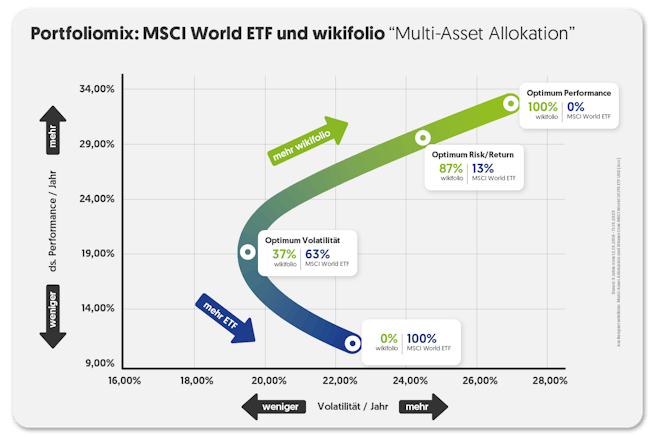

Auch der richtige Mix eines MSCI World ETFs mit Philipp Wellers wikifolio

Mit einer Performance von 32,7 % pro Jahr im Betrachtungszeitraum hat er auf die diversen Indizes – allen voran den MSCI World – ordentlich Rendite draufgelegt. Völlig „kostenlos“ ist diese nicht: Die Volatilität und somit das Risiko betrug im Schnitt 27 % pro Jahr.

100% wikifolio Multi-Asset Allokation hätte auf 5-Jahres-Sicht eine durchschnittliche Performance von fast 33 % pro Jahr ergeben. Das Performance-Optimum. Ganz ohne Risiko geht das freilich nicht. (der Pkt. rechts oben auf der Kurve). Um das Risiko zu reduzieren und trotzdem eine Mehrrendite zu erwirtschaften, muss der ETF-Anteil im Depot erhöht werden.

Mit einer Gewichtung von 63:37 für MSCI World ETF bzw. wikifolio hätten Anleger das Risiko deutlich reduziert. Bei einer Volatilität von dann nur noch 19,5 % hätte sich eine Performance von 19 % ergeben.

Positive Effekte durch Diversifikation erzielt man in Depots, wenn die Produkte sich unterscheiden und bestenfalls nicht oder nur wenig korrelieren. ETF und wikifolio sollten nicht dieselbe Strategie verfolgen (zum Beispiel in die 100 größten Unternehmen der Welt investieren). In den hier genannten 3 Beispielen mischen wir einen globalen Aktienkorb voller Large Caps mit Sondersituationen, einer Multi-Asset Strategie (die zum Beispiel Rohstoffe berücksichtigt) und einer Short-Strategie.

Beispiel 3: ETF und Katjuscha Research spekulativ

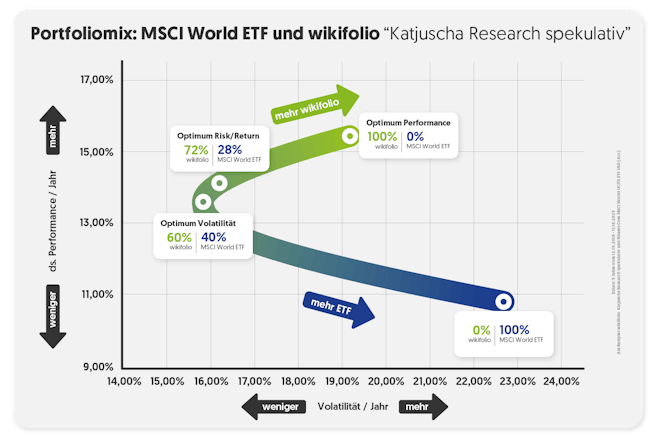

Zu guter Letzt werfen wir das wikifolio

Seine Leistung im Beobachtungszeitraum war mit einer Performance von 15,4 Prozent pro Jahr und einer Volatilität von knapp 19 % ebenfalls herausragend. Und: Seine Strategie ist ebenfalls wie gemacht für die Beimischung zu bestehenden Wertpapier- bzw. Aktien-Depots. In der Handelsidee formuliert er selbst: „Dieses wikifolio soll vor allem Chancen auf der Short-Seite bieten. Das wikifolio kann sowohl als zusätzliches Absicherungsinstrument für mein Aktien-wikifolio verstanden werden als auch als spekulatives wikifolio für Freunde des Derivatehandels.“

Maik Geschke hat den MSCI World im Beobachtungszeitraum sowohl in Sachen Performance als auch Risiko geschlagen. Also lieber keinen ETF ins Depot legen? Und 100% Geschke? Dazu raten wir trotz des überzeugenden Track Records vieler wikifolio Trader nicht. Denn die Zukunft steht nicht fest. Daher: ETFs als Basis nutzen und das Depot mit wikifolios optimieren.

Das optimale Rendite/Risiko-Verhältnis für das kombinierte Wertpapier-Depot hätte sich wie auch bei den beiden Vorgängern bei einer Übergewichtung des wikifolios ergeben. Mit 72 % wikifolio und 28 % ETF hätte man unterm Strich eine Performance von 14 % pro Jahr bei einer Volatilität von 16 % erzielt.

Allerdings gilt auch hier: Von vergangener Performance lässt sich nicht auf die zukünftige schließen. Vor allem risikoaverse Anleger oder Menschen mit wenig Börsenerfahrung sollten daher wikifolios als Beimischung und ETFs als Basis für ihre Wertpapierdepots sehen – und nicht umgekehrt. Vor allem (aber nicht nur) wenn der Trader selbst das wikifolio als spekulativ bezeichnet.

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.