In Dividendenaktien investieren – so sicherst du dir die begehrten Ausschüttungen für dein Depot

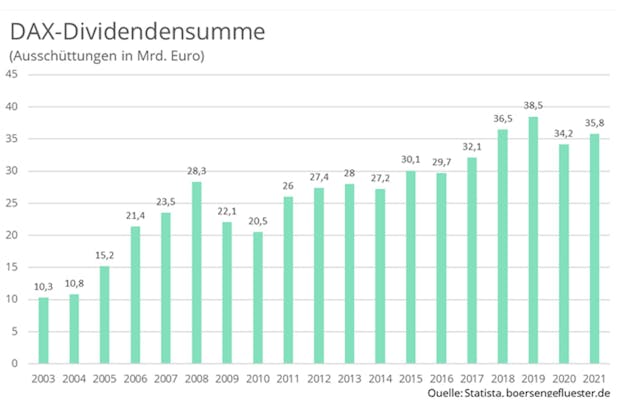

2021 schütteten die 40 DAX-Konzerne für das Geschäftsjahr 2020 insgesamt 35,8 Milliarden Euro an ihre Aktionäre aus. Im Schnitt beläuft sich die Dividendenrendite im DAX damit aktuell (per 28.10.2021) auf 1,75 Prozent.

Zum Vergleich: Für ein Festgeldkonto mit 12 Monaten Laufzeit gibt es laut tagesgeldvergleich.net derzeit Zinsen von im Schnitt nur 0,23 Prozent pro Jahr. Wer sein Geld in zehnjährige deutsche Staatsanleihen investiert, bezahlt teuer für die relative Sicherheit dieser Papiere. Die Rendite ist trotz anziehender Inflation negativ. Dividendenaktien zahlen sich also aus – vor allem wenn andere Anlageklassen im Vergleich kaum Zinsen abwerfen. Im Folgenden sollen die wichtigsten Fragen rund um die begehrten Ausschüttungen beantwortet werden.

Inhaltsverzeichnis

Das Wichtigste in Kürze

Eine Dividendenstrategie lohnt sich grundsätzlich vor allem für Anleger, die sich ein passives Einkommen aufbauen wollen oder auf Stabilität und kontinuierliche Renditen mehr Wert legen als auf Outperformance. Darüber hinaus können Dividendenaktien einem Depot immer dann beigemischt werden, wenn eine solide Basis für Performance gelegt werden soll. Entsprechend werden die Ausschüttungen auch von vielen der Top-Trader auf wikifolio.com in ihren Strategien berücksichtigt.

1. Was ist eine Dividende?

Viele Unternehmen schütten einen Teil des Gewinns an ihre Aktionäre aus. Das ist die Dividende. Sie wird in Geldeinheiten (also z.B. Euro oder US-Dollar) je Aktie angegeben.

Als Miteigentümer eines Unternehmens werden Aktionäre am unternehmerischen Erfolg (wie auch am Risiko) beteiligt. Der in einem Geschäftsjahr oder auch Quartal erwirtschaftete Gewinn bzw. Free-Cash-Flow kann anteilig in Form einer Dividende an die Aktionäre ausgeschüttet werden. Wer von einer Dividende spricht, meint in der Regel die Dividende je Aktie.

Aber Vorsicht: Im Gegensatz zu Fremdkapitalgebern, die – unabhängig von der Ertragslage des Unternehmens – ein Recht auf Zinszahlungen haben, besitzen Aktionäre nicht automatisch einen Anspruch auf die Dividende. Ob und in welcher Höhe eine Dividende ausgezahlt wird, wird vom Vorstand vorgeschlagen und auf der Hauptversammlung der Aktionäre mit einfacher Mehrheit beschlossen.

Tipp: Viele der erfolgreichsten Unternehmen der letzten Jahre schütten überhaupt keine Dividende aus. Sie behalten die Gewinne im Unternehmen, um damit weiteres Wachstum zu finanzieren. Prominente Beispiele kommen vor allem aus dem US-Technologiesektor, wie etwa Amazon oder Facebook. Der Aktionär verzichtete in diesen Fällen zwar auf die regelmäßigen Ausschüttungen, kam aber zumindest in der Vergangenheit in den Genuss von stark steigenden Aktienkursen.

In Deutschland findet ein Großteil der jährlichen Hauptversammlungen im Frühjahr statt.

Beispiel: Die Hauptversammlung der Allianz fand am 5. Mai 2021 statt. Es wurde eine Dividende in Höhe von 9,60 Euro je Aktie für das zurückliegende Geschäftsjahr 2020 beschlossen.

Während in Deutschland, Österreich und der Schweiz jährliche Dividendenausschüttungen üblich sind, werden Dividenden in anderen Ländern oft quartalsweise oder halbjährlich ausgezahlt. Quartalsdividenden sind beispielsweise in den USA oder auch Großbritannien gebräuchlich.

2. Was ist die Dividendenrendite und wie wird sie berechnet?

Die Dividendenrendite wird berechnet als Verhältnis der zuletzt ausbezahlten Dividende je Aktie zu aktuellem Aktienkurs. Sie gibt die jährliche Verzinsung an, die der Aktionär in Form der Dividende erhält, sofern er die Aktie zum aktuellen Kurs kauft und die Dividende unverändert bleibt.

Beispiel: Bei einer Dividende von 9,60 Euro je Aktie und einem Aktienkurs von 201 Euro (per 29.10.2021) beträgt die Dividendenrendite der Allianz 4,78 Prozent. Analysten erwarten, dass der deutsche Versicherer die Ausschüttung für das Geschäftsjahr 2021 anheben wird. Bei einer vom Konsens erwarteten Dividende von 10,26 Euro beträgt die geschätzte Dividendenrendite 2021 (basierend auf dem aktuellen Aktienkurs) 5,10 Prozent. Wichtig: Die geschätzte Dividendenrendite 2021 bezieht sich auf das Geschäftsjahr 2021, für das die Dividende anfällt. Ausgeschüttet wird sie erst im Folgejahr 2022 – kurz nach der Hauptversammlung.

3. Wann entsteht der Anspruch auf die Dividende?

Wer sich die Dividende sichern will, muss die Aktie nun kein ganzes Geschäftsjahr halten. Auch wenn je nach Land im Detail verschiedene Stichtage gelten, ist grundsätzlich anspruchsberechtigt, wer am Tag der Hauptversammlung Aktien des Unternehmens besitzt.

Wer allerdings nur die Dividende kassieren will, sei gewarnt: Kurzfristiges Trading rund um den Tag der HV wird sich in den meisten Fällen nicht lohnen – schließlich fällt die Aktie am Tag der Ausschüttung um den Betrag der Ausschüttung.

Ex-Dividenden-Tag

Die Aktionäre deutscher Unternehmen erhalten die Dividende drei Geschäftstage nach der Hauptversammlung. Der Aktienkurs fällt dabei um den Betrag der ausgeschütteten Dividende – die Aktie handelt „ex Dividende“. Das ist eine logische Konsequenz der Ausschüttung – schließlich verlässt das Geld das Unternehmen, der Unternehmenswert verringert sich entsprechend.

4. Warum in Dividendenaktien investieren?

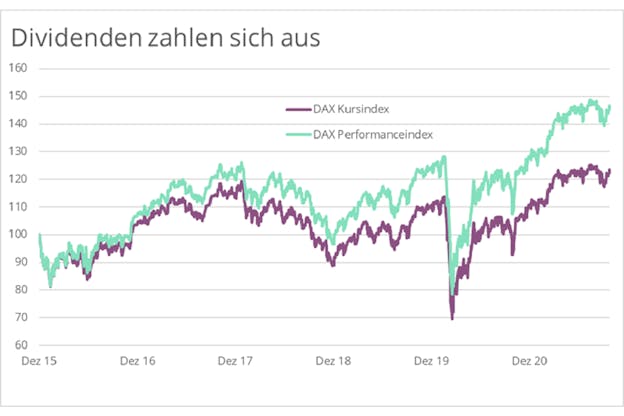

Viele Gründe sprechen für den Kauf von Dividendenaktien. Dividenden können einen großen Renditebeitrag für das Depot leisten. Deutlich wird das beim Vergleich des DAX Performanceindex mit dem DAX Kursindex.

Beim Performanceindex werden die Dividenden der im DAX enthaltenen Unternehmen rechnerisch reinvestiert; beim Kursindex bleiben die Dividenden unberücksichtigt.

Seit Anfang 2016 kommt der DAX ohne Dividenden auf einen Zugewinn von 23 Prozent (per Ende Oktober 2021). Werden die Dividenden aber reinvestiert, summiert sich das Plus auf gut 46 Prozent – also das Doppelte.

Mit der Hilfe von Dividenden lässt sich außerdem recht unkompliziert ein passives Einkommen aufbauen.

Passives Einkommen mit Dividendenaktien

Dazu ein einfaches Beispiel: Die Dividendenrendite des DAX lag – wie eingangs erwähnt – zuletzt durchschnittlich bei 1,75 Prozent. Manche Aktien des 40 Werte umfassenden Index schütten gar keine Dividende aus – du hättest also in einem Dividenden-Depot, das dem Aktionär ein passives Einkommen sichern soll, nichts verloren. Und trotzdem lassen sich selbst mit dem DAX gute Ergebnisse erzielen.

Wer zum Beispiel 100.000 Euro investiert, kommt bei einer Rendite von 1,75 Prozent auf eine jährliche Ausschüttung von 1.750 Euro – vor Steuern.

Besteuerung von Dividenden

In Deutschland werden Dividenden mit einer Abgeltungssteuer von 25 Prozent besteuert. Dazu kommt ein Solidaritätszuschlag von 5,5 Prozent der Steuerlast sowie eine Kirchensteuer von acht oder neun Prozent (je nach Bundesland) berechenbar ebenfalls von der Steuerlast. Die Abgeltungssteuer wird aber erst fällig, wenn ein Freibetrag von 801 Euro (für Alleinstehende) oder 1602 Euro (für Ehepaare) überschritten wird.

Zurück zum Beispiel: Für einen Alleinstehenden wären also bei einer Dividende von 1.750 Euro und einem Freibetrag von 801 lediglich 949 Euro steuerpflichtig. Daraus ergibt sich folgende Steuerlast.

| Abgeltungssteuer | 25% | 237 |

|---|---|---|

| Solidaritätszuschlag | 5,50% | 12 |

| Kirchensteuer (8 oder 9% je nach Bundesland) | 8% | 19 |

| Gesamtsteuerlast (in Euro) | 269 |

Nach Abzug der Steuer bleiben 1.481 Euro jährlich als zusätzliches passives Einkommen für den Aktionär unter der Annahme einer gleichbleibenden Dividendenrendite von nur 1,75 Prozent. Das ist ein monatlicher Betrag von knapp 146 Euro. Dieser Betrag ließe sich bei adäquater Auswahl von soliden Dividendentiteln sicherlich erhöhen.

Von soliden Dividendenaktien profitieren Anleger außerdem gleich doppelt: Neben den stetigen Portfolioerträgen sind sie zumeist auch stabiler als andere Aktien, weshalb sie vor allem in stagnierenden oder fallenden Märkten entscheidend zum Erfolg der Geldanlage beitragen können.

5. Wie findet man die richtigen Dividendenaktien?

Die besten Dividendenaktien sind Aktien von Unternehmen mit einem stabilen, meist über viele Jahre bewährten Geschäftsmodell. Sie sind krisenresistent und wachsen in der Regel nur langsam. Dafür erwirtschaften sie aber bereits nachhaltig Gewinne und schütten diese an ihre Aktionäre aus. Oft handelt es sich dabei um große Unternehmen mit einer starken Marke. Sie gehören außerdem typischerweise zu konjunkturunabhängigen, defensiven Sektoren, wie Pharma oder Konsum.

Auf den Geschmack gekommen?

Entdecke hier wikifolios, die einer Dividendenstrategie folgen!

wikifolios entdecken6. Warum die Dividendenrendite allein kein Kaufgrund für eine Aktie ist

Tipp: Achte bei der Titelauswahl keineswegs nur auf die Höhe der Dividendenrendite. Denn diese sagt noch nichts darüber aus, ob die Dividende dauerhaft aus dem Unternehmenserfolg finanziert werden kann.

Wenn Unternehmen Verluste schreiben oder ihr Geschäftsmodell zukünftig vielleicht sogar gefährdet ist, fällt in der Regel der Aktienkurs. Bleibt die Dividende zunächst unverändert, bedeutet das eine steigende Dividendenrendite. Doch Dividenden können gekürzt werden oder sogar vollständig entfallen. Im schlimmsten Fall besitzt der Aktionär also nur eines: Eine fallende Aktie.

Das bedeutet im Umkehrschluss auch, dass eine niedrige Dividendenrendite nicht unbedingt auf eine schlechte Dividendenaktie hindeuten muss. Im Gegenteil: Der Aktienkurs von erfolgreichen Unternehmen wird in der Regel steigen. Wenn die Dividende nicht im selben Ausmaß steigt, ist die Dividendenrendite unterm Strich rückläufig – die Aktie aber womöglich genau die richtige fürs Dividendendepot. Ein Beispiel:

Beispiel 1: AT&T – der fallende Aristokrat

Die Aktie des US-Telekommunikationskonzern AT&T passt in jedes Dividenden-Depot – zumindest auf den ersten Blick. Für das Geschäftsjahr 2020 schüttete das Unternehmen eine Quartalsdividende von 0,52 US-Dollar aus – in Summe also 2,08 Dollar je Aktie. Bei einem Aktienkurs von 25,26 US-Doller (per 30. Oktober 2021) beläuft sich die aktuelle Dividendenrendite auf stattliche 8,2 Prozent.

Das Problem: Der Aktienkurs fällt seit geraumer Zeit, sodass Investoren trotz hoher Dividendenrendite unterm Strich auf Verlusten sitzen. Die Aktie ist mittlerweile laut Analysten günstig und solide Quartalszahlen deuten daraufhin, dass die Dividende finanzierbar ist. Den Aristokratenstatus hat AT&T 2020 dennoch verloren, denn die Dividende wurde zuletzt nicht angehoben. Auch eine Kürzung kann zu Redaktionsschluss nicht ausgeschlossen werden.

Dividendenaristokraten

Unter einem Dividendenaristokraten wird landläufig ein Unternehmen bezeichnet, das die Dividende über mindestens 25 Jahre hinweg kontinuierlich erhöht hat.

Drei Merkmale von Dividendenaktien, die du berücksichtigen solltest:

1. Achten bei der Auswahl der Unternehmen darauf, wie sich die Dividendenrendite historisch entwickelt hat und berücksichtige das Zinsumfeld. Vergleiche die Rendite zum Beispiel mit Unternehmens- und Staatsanleihen derselben Währung. Erscheint die Dividendenrendite im Vergleich übertrieben hoch, kann dies auf ein riskantes Investment hindeuten (je höher das Risiko, umso höher die Rendite; „zu gut, um wahr zu sein“).

2. Kann sich das Unternehmen die Ausschüttungen nachhaltig leisten? Wie widerstandsfähig sind die Dividenden gegenüber Krisen? Lege dir keine Aktien von Unternehmen ins Depot, die Verluste schreiben oder deren Gewinne zukünftig gefährdet sind.

3. Dividendenaristokraten: Achte bei der Auswahl auf ein überdurchschnittliches und nachhaltiges Dividendenwachstum.

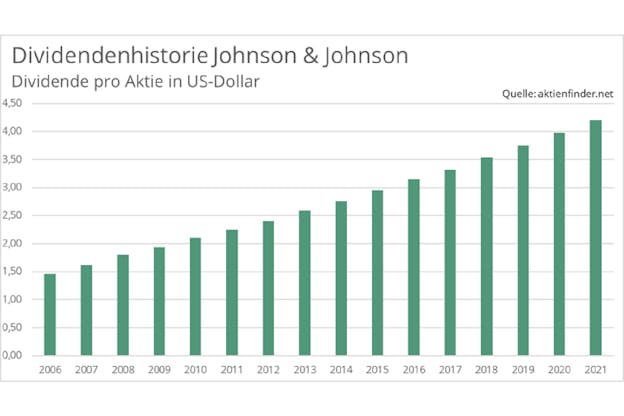

Beispiel 2: Johnson & Johnson – zuverlässig seit vielen Jahren

Zu den bekanntesten Dividendenaristokraten gehört Johnson & Johnson. Der US-Pharmakonzern steigert seine Dividende seit 59 Jahren. Die Dividendenrendite fällt mit zuletzt 2,5 Prozent deutlich niedriger aus als jene von AT&T, doch konnte Johnson & Johnson in der Vergangenheit – anders als AT&T – auch einen steigenden Aktienkurs vorweisen.

Tipp: Im Allgemeinen zählen solide Dividendenaktien nicht zu den typischen „Kursraketen“. Ihre Aktien steigen oft nur langsam, sind dafür aber auch weniger volatil. Der Grund: Sie wachsen weniger, weil sie zum einen oft bereits eine bestimmte Größe erreicht haben und zum anderen einen Teil des Gewinns an die Aktionäre ausschütten. Diese Mittel verlassen das Unternehmen und stehen daher nicht zur Investition in weiteres Wachstum zur Verfügung. Eine Dividendenstrategie wirft demnach stetig Erträge ab und liefert stabile Performance – mit einer Mehrrendite gegenüber anderen Strategien (etwa einer Fokussierung auf Wachstumsaktien) ist aber nicht zu rechnen.

7. Die Dividendenaristokraten für die Dividendenstrategie

Die folgende Tabelle zeigt eine Auswahl jener Unternehmen mit der längsten Folge an Dividendenerhöhungen, einer Dividendenrendite von zumindest zwei Prozent und einer Ausschüttungsquote basierend auf dem Free-Cash-Flow (FCF) von maximal 80 Prozent (Quelle: aktienfinder.net; per 11. November 2021). Das Gros der Dividendenaristokraten kommt aus den USA.

Ausschüttungsquote

Die Ausschüttungsquote ist das Verhältnis von Dividende zu Gewinn oder Free-Cash-Flow (FCF).

| Dividendenaristokrat | Land | Dividendensteigerung seit Jahren | Dividendenrendite | Ausschüttungsquote (basierend auf FCF) | |

|---|---|---|---|---|---|

| 1 | Genuine Parts | USA | 65 | 2,41% | 33,20% |

| 2 | Procter & Gamble | USA | 65 | 2,32% | 57,00% |

| 3 | Emerson Electric | USA | 64 | 2,09% | 40,70% |

| 4 | 3M | USA | 63 | 3,24% | 53,30% |

| 5 | Cincinnati Financial | USA | 61 | 2,02% | 21,70% |

| 6 | Johnson & Johnson | USA | 59 | 2,55% | 49,90% |

| 7 | Coca-Cola | USA | 59 | 2,96% | 62,20% |

| 8 | Colgate-Palmolive | USA | 58 | 2,28% | 57,20% |

| 9 | Sysco | USA | 51 | 2,34% | 60,30% |

| 10 | Archer-Daniels-Midland | USA | 46 | 2,26% | 20,90% |

| 11 | United Bankshares | USA | 46 | 3,64% | 34,30% |

| 12 | McDonalds's | USA | 45 | 2,07% | 59,40% |

| 13 | Fresenius | DE | 29 | 2,29% | 19,50% |

| 14 | Roche | Schweiz | 29 | 2,47% | 50,10% |

| 15 | Nestlé | Schweiz | 25 | 2,23% | 79,00% |

8. Die höchsten Dividendenrenditen in Deutschland und den USA

Die folgenden Tabellen zeigen die jeweils 10 Aktien mit den höchsten Dividendenrenditen aus DAX und S&P 500 (Quelle: onvista.de; per 11. November 2021).

Die höchsten DAX-Renditen

| Name | Dividendenrendite (in %) | |

|---|---|---|

| 1 | BASF | 5,2 |

| 2 | Allianz | 4,77 |

| 3 | E.ON | 4,24 |

| 4 | Bayer | 4,12 |

| 5 | Münchener Rück | 3,84 |

| 6 | Deutsche Telekom | 3,69 |

| 7 | Heidelberg Cement | 3,4 |

| 8 | Vonovia | 3,14 |

| 9 | RWE | 2,53 |

| 10 | Deutsche Post | 2,5 |

Die höchsten S&P 500-Renditen

| Name | Dividendenrendite (in %) | |

|---|---|---|

| 1 | AT&T | 8,45 |

| 2 | Altria | 7,9 |

| 3 | Lumen | 7,14 |

| 4 | Kinder Morgan | 6,41 |

| 5 | Oneok | 5,78 |

| 6 | PPL | 5,77 |

| 7 | The Williams Cos | 5,75 |

| 8 | IBM | 5,31 |

| 9 | Pinnacle West | 5,28 |

| 10 | Exxon Mobil | 5,26 |

Jetzt kostenlos registrieren!

Melde dich jetzt bei wikifolio an, damit du in Dividendenstrategien wikifolios investieren kannst.

kostenlos registrieren9. Mit Dividenden-ETFs in Dividendenaktien investieren

Wer weder Zeit noch Muse hat, die besten Dividendenaktien für die Dividendenstrategie zu finden, kann dies leicht zum Beispiel über eine Beimischung von entsprechenden Exchange Traded Funds (ETFs) bewerkstelligen.

Tipp: Anleger haben die Wahl zwischen ETFs, die regelmäßig Erträge aus Aktien ausschütten (ausschüttend) und ETFs, die Erträge von selbst wieder anlegen (thesaurierend).

Wer regelmäßige Erträge bzw. ein passives Einkommen aus Dividendenaktien anstrebt, wählt entsprechend ausschüttende ETFs. Wer für die Zukunft spart, setzt auf thesaurierende ETFs, die die Erträge automatisch reinvestieren. Einen wichtigen Unterschied gibt es in der Besteuerung: Bei ausschüttenden ETFs wird die Steuer sofort fällig und durch die Depotbank abgewickelt. Bei thesaurierenden ETFs kommt es zu einem Steuerstundungseffekt: Der Großteil der zu zahlenden Steuer wird erst bei Verkauf fällig, was auch den Zinseszinseffekt verstärkt.

Die folgende Tabelle zeigt die größten Dividenden-ETFs nach Fondsvolumen (Quelle: justETF). Die Top 5 sind allesamt ausschüttende ETFs.

Die größten Dividenden-ETFs

| Fondsname | Fondswährung | Fondsgröße (in Mio. Euro) |

|---|---|---|

| iShares STOXX Global Select Dividend 100 UCITS ETF (DE) | EUR | 1 748 |

| Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing | USD | 1 730 |

| SPDR S&P Global Dividend Aristocrats UCITS ETF | USD | 711 |

| Xtrackers STOXX Global Select Dividend 100 Swap UCITS ETF 1D | EUR | 471 |

| Fidelity Global Quality Income UCITS ETF | USD | 304 |

10. Mit Dividenden wikifolios zur Outperformance

Aber auch abseits des großen ETF-Universums gibt es Möglichkeiten für Anleger, die sich für eine Dividendenstrategie interessieren. Die wikifolio-Trader finden die besten Dividendenaktien und verpacken sie zu ausgeklügelten Handelsideen mit Renditepotenzial. Egal, ob reine Dividendenstrategie oder Dividendenaktien als Beimischung – die wikifolio-Trader generieren Outperformance für Ihr Depot.

Dividenden wikifolios:

Ausgeklügelte Handelsideen rund um die begehrten Ausschüttungen

- +181,8 %

- Perf. seit Beginn

- 0,20 Mio

- Investiertes Kapital

- +265,5 %

- Perf. seit Beginn

- 2,99 Mio

- Investiertes Kapital