Der Nasdaq 100 hat das letzte Jahr mit einem Verlust von 33 Prozent beendet. Schwamm drüber! Ein paar nicht sonderlich tolle Quartalsberichte und eine Zinssitzung später, in der sich Fed-Chef Jerome Powell optimistisch über die inflationsdrosselnde Wirkung der Zinserhöhungen äußerte, und schon strömen die Käufer wieder an die Technologiebörse. Nichts leichter als das: Seit dem Jahreswechselt ist der Nasdaq 100 um gut 16 Prozent gestiegen.

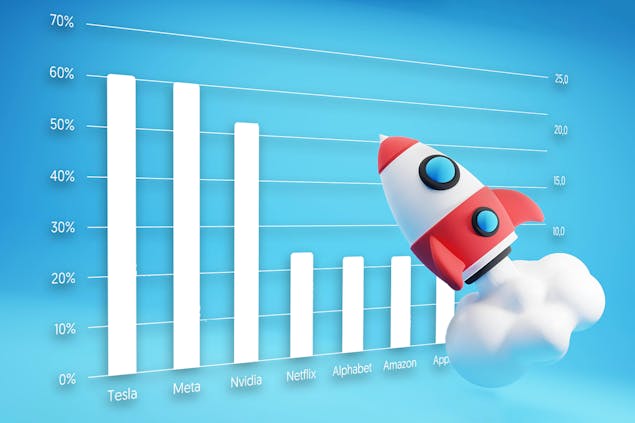

„Big Tech“ zeigt Stärke: Der NYSE FANG+ Index liegt sogar 33 Prozent im Plus. Gestern noch unbeliebt, heute „everybody‘s darling“: Tesla und Meta verteuern sich binnen 5 Wochen um 60 Prozent!

60 Prozent in 5 Wochen: Meta und Tesla ziehen davon. Günstig sind laut Waldhauser Meta und Alphabet. Auch Amazon besticht mit niedrigem EV/Sales. Das große Wachstum ist aber vorerst vorbei.

Der Enterprise Value ist eine Messgröße für den Wert eines Unternehmens – und wird wie folgt berechnet: Marktkapitalisierung – Cash + Schulden. Geteilt durch den Umsatz ergibt sich eine Kennzahl zur Einschätzung der Bewertung von Unternehmen. Prinzipiell gilt: Je niedriger, umso günstiger.

„Seit Jahresbeginn sind gerade bei Profi-Investoren insbesondere die Aktien von Big Tech wieder gefragt“, weiß Branchenkenner Stefan Waldhauser (stwBoerse), der in seinem wikifolio High-Tech Stock Picking auf die Aktien schnell wachsender Technologie-Unternehmen setzt. „Big Tech“ ist mit einer Ausnahme aktuell nicht mit von der Partie. „Es ist schon wieder viel Gier im Markt. Ich halte Big Tech nach der großen FANG+ Rally im Allgemeinen nicht für besonders attraktiv.“

Laut Waldhauser sind insbesondere , , und angesichts des eingetrübten Umfeldes aktuell zu teuer. Daten von aktien.guide bestätigen diese Einschätzung weitgehend. So handelt etwa Apple gemessen an EV/Sales oder EV/FCF (Free Cash Flow) eher am oberen Ende der Bewertung der letzten fünf Jahre. Auch Nvidia wirkt diesbezüglich recht teuer. Mit einem EV/Sales-Verhältnis von 19 ist der Grafikkarten-Hersteller außerdem der teuerste Big Tech-Wert.

ChatGPT meets Bard

Die Google-Aktie ist aufgrund der Diskussionen um eine mögliche Disruption durch den von Microsoft kontrollierten AI Chatbot ChatGPT besonders unter Druck geraten und ist derzeit gemeinsam mit Meta die günstigste FANG+ Aktie.

Vergleichsweise günstig sehen aktuell , oder auch die Google-Mutter aus. Alphabet ist aktuell auch der einzige Tech-Riese in Waldhausers wikifolio: „Die Google-Aktie ist aufgrund der Diskussionen um eine mögliche Disruption durch den von Microsoft kontrollierten AI Chatbot ChatGPT besonders unter Druck geraten und ist derzeit gemeinsam mit Meta die günstigste FANG+ Aktie. Der Newsflow dürfte sich demnächst verbessern, denn Google wird der Öffentlichkeit in Kürze zeigen, dass man durchaus Alternativen zu dem gehypten ChatGPT zu bieten hat. Dennoch ist die Unsicherheit gestiegen, auch Alphabet ist für mich derzeit nur eine Halteposition.“

Unter dem Namen Bard präsentierte Google kürzlich den direkten Konkurrenten zu ChatGPT, der schon als „Google-Killer“ gehandelt wurde. An Bard hat Google nach eigener Aussage schon länger gearbeitet, nun soll er zunächst für „vertrauenswürdige, externe Tester“ geöffnet werden, bevor in wenigen Wochen dann die Freigabe für die breite Öffentlichkeit folgen soll, wie Medien berichten.

Webinar mit Stefan Waldhauser am 2.3.2023

Einstieg in Technologie-Aktien nach der Erholungsrallye? Der Tech-Investor Stefan Waldhauser erläutert in diesem Webinar die Strategie des High-Tech Stock Picking wikifolios und teilt seine besten Investmentideen für 2023.

Meta als großer Gewinner der Berichtssaison

Mit dem fulminanten Comeback von Meta haben wohl die Wenigsten gerechnet. Die Zahlen zum vierten Quartal gaben den Anstoß, obwohl sie bestenfalls durchwachsen ausfielen. Der Umsatz übertraf die Erwartungen der Analysten leicht, beim Gewinn lag Meta deutlich darunter. Überzeugt hat scheinbar, dass Zuckerberg den Konzern auf Effizienz trimmen will – Kostensenkung ist die Devise. Gemeinsam mit den angekündigten Aktienrückkäufen reichte das aus, um die Aktie nach dem desaströsen Verlauf des letzten Jahres wieder auf (steigenden) Kurs zu bringen. Vorerst.

In den vergangenen sieben Tagen war Meta mit 419 Trades wieder einmal eine der am meisten gehandelten Aktien auf wikifolio.com. Die Verkäufe überwogen nach der Rally aber deutlich. Gewinne mitnehmen ist die Devise, auch wenn die Aktie relativ günstig ist. Ingo Weiß (Folder) ist langfristig von Meta überzeugt. Die Aktie ist aktuell mit einem Anteil von gut sechs Prozent in seinem wikifolio IW-Invest vertreten: „Ich finde, die Zahlen waren gut. Meta generiert immer noch hohe freie Mittel und investiert natürlich immer noch sehr viel Geld in das Metaversum. Ich weiß, wie ungeduldig viele Investoren sind, nur sollte man dann kein Geld in Aktien investieren.“

Chart

Novum: Apple verfehlt Erwartungen

Und Amazon und Apple? Auch an dieser Zahlen-Front eher mau. Bei Apple schrumpften Umsatz und Gewinn – der Vorzeige-Tech-Gigant hat die Gewinnerwartungen zum ersten Mal seit sieben Jahren verfehlt. Bei Amazon scheint die Zeit des großen Wachstums ebenfalls erst einmal vorbei zu sein. Immerhin: Effizienter werden und so Profitabilität steigern, steht auch hier auf dem Programm.

Waldhauser summiert: „Insgesamt denke ich, dass man 2023 auf dem jetzt erreichten Niveau durchaus mit einem Rückschlag für Big Tech rechnen muss. Ich erwarte dennoch ein gutes Jahr für Stockpicker, die fernab von Big Tech in der 2. und 3. Reihe in ausgewählte Tech- und Growth-Aktien investieren. Denn da gibt es etliche Aktien, die 2022 schwer unter die Räder gekommen und jetzt reif für eine Erholung sind, da sie im Jahresverlauf beweisen werden, dass sie Wachstum und Profitabilität durchaus gut miteinander vereinen können.“

Mehr dazu:

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.