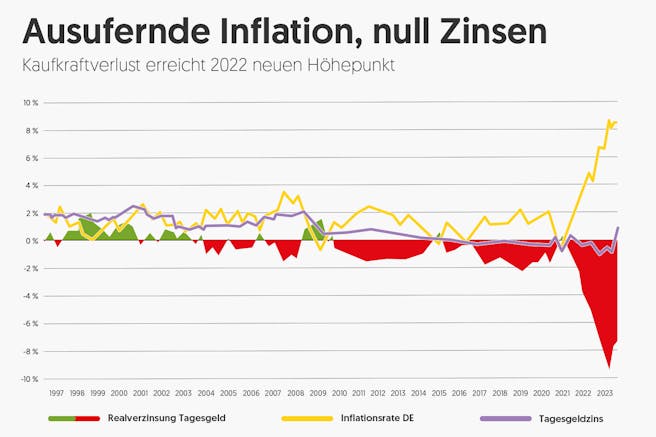

Die Deutschen sparen sich im wahrsten Sinne des Wortes arm. Wer sein Geld auf Tagesgeldkonten anlegte, hat in den letzten 25 Jahren in fast drei Viertel der Zeit real verloren. Das heißt: Die Inflation war höher als der Tagesgeldzins.

Der Wert des Geldes schrumpft

Die Inflation war in der Vergangenheit sehr oft (in 71 Prozent der Jahre) höher als der durchschnittliche Tagesgeldzins. 2022 erreichte die Realverzinsung einen Negativ-Rekord.

Laut Daten der Deutschen Bundesbank lag die Realverzinsung zwischen 1998 und 2022 im Schnitt bei minus 0,75 Prozent. Besonders schlimm wurde es nach der Finanzkrise 2008 – im Zuge der Nullzinspolitik. Und natürlich 2022 aufgrund der rekordhohen Inflation: Im letzten Jahr verlor jeder Deutsche im Schnitt 2.713 Euro an Kaufkraft.

Dabei steigen die Zinsen seit Mitte 2022 wieder – ein Lichtblick für Sparer? Jein. Zwar hob die EZB den Leitzins im Euroraum von zunächst 0 auf aktuell bereits 3,5 Prozent an, Tagesgeldzinsen steigen aber nur langsam. Laut Tagesgeldvergleich.net lag der durchschnittliche Zinssatz im März 2023 bei 1,2 Prozent. Im Laufe des Jahres wird aber alles besser, oder?

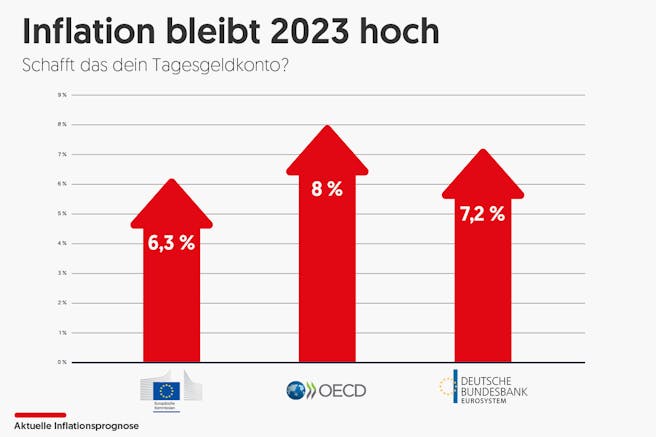

Schlechte Zeiten für Tagesgeld auch 2023

Die Lage entspannt sich, das Hoch der Inflation dürfte hinter uns liegen. Aber: Das EZB-Inflationsziel von unter 2 Prozent liegt in weiter Ferne. Den Wert des Ersparten zu erhalten, wird erneut eine Herausforderung - Banken werden diese Leistung mit Tagesgeldkonten nicht erbringen können.

Das Realzinsdrama wird voraussichtlich auch im laufenden Jahr weitergehen und die Deutschen werden Kaufkraft verlieren. Denn die Inflation dürfte hoch bleiben. Die aktuellen Prognosen der führenden Ökonomen, Banker und politischen Organe liegen zwischen 6 und 8 Prozent.

Die Chance, dass Tagesgeld so viel abwirft, ist gleich null. Zumal die Banken von der EZB aktuell 3 Prozent Zinsen erhalten, wenn sie überschüssiges Geld kurzfristig bei der Notenbank parken (Zinssatz für die sogenannte Einlagefazilität). Zwar lag der durchschnittliche Tagesgeldzins in der Vergangenheit durchaus auch mal über dem Einlagenzins, die Lücke zur Inflation werden die Banken aber nicht schließen können - zumindest wenn die Inflationsprognosen der Ökonomen und Banker eintreten. Oder schafft das deine Bank?

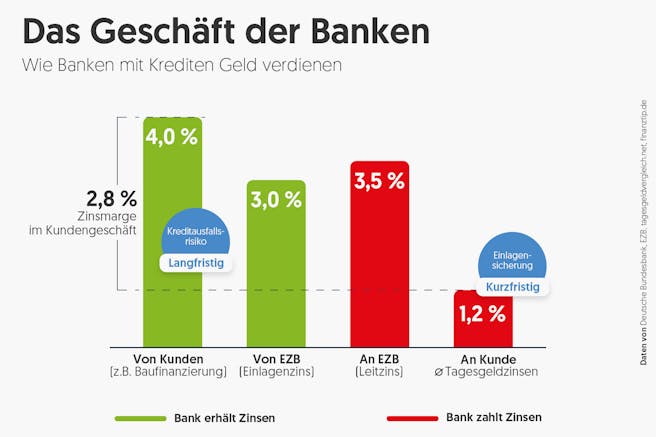

Knausrige Banken? Warum sie nicht mehr Zinsen zahlen

Banken sind gewinnorientierte Unternehmen. Die Zinsmarge im Kundengeschäft muss positiv sein, damit die Banken einen Anreiz haben, Kredite zu vergeben - sie tragen außerdem das Kreditausfallsrisiko. Doch wieviel Zinsmarge braucht die Bank?

Womit sich die Frage stellt: Wieso geben Banken die seit Mitte 2022 gestiegenen Zinsen nicht oder nur langsam an die Sparer weiter? Warum werden nur Kredite teurer?

Die aktuelle Zinslandschaft sorgt vielerorts für rege Diskussionen. Der Unmut ist nachvollziehbar. Schließlich zahlen Kreditnehmer für eine Standard-Baufinanzierung mit 10 Jahren Zinsbindung laut finanztip.de im Schnitt wieder 3,8 bis 4 Prozent pro Jahr (Anm: das von der Pleite der US-Regionalbank SVB und dem Kollaps der Credit Suisse ausgelöste Beben in der Branche hat hier in den letzten Tagen zu einem deutlichen Zinsrückgang geführt). Der durchschnittliche Tagesgeld-Sparer bekam aber zuletzt wie erwähnt mit 1,2 Prozent deutlich weniger. Hier gäbe es sicher Spielraum nach oben. Große Sprünge sind allerdings nicht zu erwarten.

Zumal die besten Tagesgeld-Zinsangebote bereits bei teils deutlich über 2 Prozent angekommen sind. Da hilft nur eins: Vergleichen und bei Bedarf Hausbank wechseln! Realverluste bleiben dem Anleger aber auch beim Bestbieter nicht erspart.

Übrigens: Deutsche zweijährige Staatsanleihen bringen aktuell eine Rendite von 2,5 Prozent. Auch hier sind Anleger weit davon entfernt, den Geldwertverlust wettzumachen. Fazit: Geldwerte bieten keinen Inflationsschutz - weder heute noch taten sie das in der Vergangenheit.

Was schützt vor Inflation?

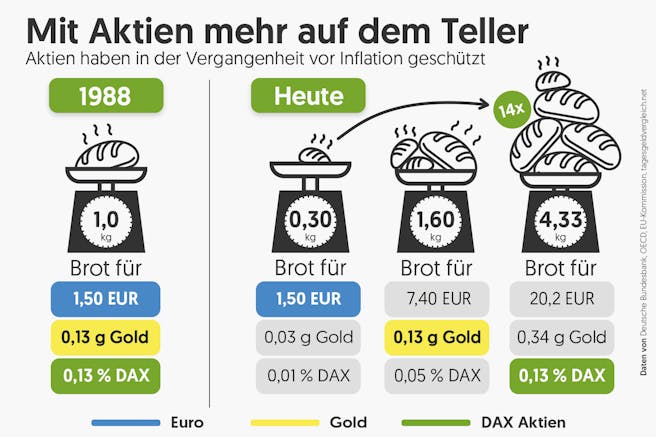

Geldwerte in Form des Euro, Sachwerte wie Gold oder Aktien? Was bietet den besten Inflationsschutz UND obendrauf noch eine ansprechende reale Rendite? Die Antwort ist eindeutig. Dazu sehen wir uns an, wieviel Kilogramm Brot man heute für Euro, Gold oder Aktien im Vergleich zum Jahre 1988 kaufen kann.

Wie Aktionäre trotz Geldentwertung reicher werden

Seit der DAX das Licht der Welt erblickt hat, funktioniert Inflationsschutz tadellos. Wer deutsche Aktien hielt, hat den Geldwert nicht nur erhalten, sondern sein Geld vermehrt. Statt damals 1 kg Brot bekommt man heute mehr als 4.

1988? Das ist das Jahr, in dem der DAX das Licht der Welt erblickte. Damals hätte 1 kg Brot umgerechnet etwa 1,5 Euro gekostet (siehe Grafik). Heute bekommt man für 1,5 Euro deutlich weniger des wertvollen Grundnahrungsmittels. Der Euro hat im Laufe der Jahre seine Kaufkraft verloren – Brot wurde teurer.

Sachwerte wie Gold oder vor allem Aktien haben in der Vergangenheit vor Inflation geschützt. Mehr noch: Wer in Gold oder Aktien investiert hat, wurde trotz Geldentwertung reicher. 1988 hätte man sich mit 0,13 Prozent des DAX 1 kg Brot kaufen können (das entsprach 1,5 Euro). Heute kaufen 0,13 Prozent des DAX sagenhafte 4,33 kg Brot – mehr als das Vierfache. Mit anderen Worten: Für Aktionäre spielt Inflation unterm Strich so gut wie keine Rolle - langfristig wohlgemerkt. Kurzfristig sind auch Aktionäre vor realen Verlusten nicht gefeit. So musste die Assetklasse Aktie - genau wie viele andere Anlagealternativen - etwa 2022 im schwierigen Umfeld weitestgehend Federn lassen.

Die Inflation UND den Index schlagen?

Mit einem langfristigen Anlagehorizont haben Aktionäre aber zumindest eine (Inflations-)Sorge weniger. Viele Aktien bieten übrigens außerdem regelmäßige Erträge in Form von Dividenden. Alleine mit Top-Dividendenaktien wie Mercedes, Volkswagen, Allianz oder BASF kann ein Realverlust aufgrund der Inflation verhindert werden. Ihre Dividendenrendite liegt aktuell zwischen 5 und 7 Prozent.

Tipp: aktien.guide hat die Dividenden-Topscorer - die 45 besten Large Caps Europas werfen eine Ø Dividendenrendite von 5,5 Prozent ab.

Es geht aber freilich besser, als nur die Inflation zu „schlagen“. Mit der richtigen Strategie und aktivem Handeln lässt sich auch der eine oder andere Index outperformen. Die folgenden wikifolios haben in der Vergangenheit besser abgeschnitten als ihre Benchmarks. Mit dabei: Besonders renditeorientierte Trader, die in den letzten Jahren mit ihren wikifolios selbst den Nasdaq 100 teils weit hinter sich gelassen haben, dafür aber auch bereit sind, etwas mehr Risiko einzugehen. Und langfristig orientierte Value-Investoren, die Dividendentitel in ihre Strategie miteinbeziehen und so kontinuierlich besser sind als der DAX. Geldwerterhalt? Check. Reale Rendite? Obendrauf.

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.